育休中や産休中でもふるさと納税はできます。

ですが、育休や産休を取得した年は年収が例年よりも低くなる方が殆どでしょう。年収によってはふるさと納税で損をしてしまうこともあり得ます。

育休中や産休中には給付金や手当、医療費控除などがあり、いつも以上に控除上限額シミュレーションがややこしくなります。

育休中や産休中にふるさと納税をする際の注意点、年収の目安や控除上限額の計算方法などを押さえておきましょう。

目次

産休・育休中にふるさと納税はできる?

ふるさと納税とは?税金控除の仕組みをおさらい

ふるさと納税とは寄付を通して生まれ故郷や応援したい自治体の地域活性化の支援をすることのできる制度です。寄付額は税金から控除され、寄付先の自治体からは返礼品を受け取ることができます。

自治体にとっては広く収入を得ることができる。また、自然災害に被災した地域では復興資金として活用もしています。寄付をする側、受ける側の双方にメリットのある仕組みがふるさと納税です。

ふるさと納税は仕組みを理解していないと思わぬ損をしてしまうことがあります。

以下の記事でふるさと納税のメリット、デメリットを中心に、寄付申し込みに際して注意しなくてはいけない点を解説していますので参考にしてください。

ふるさと納税とは?デメリットはあるの?仕組みをわかりやすく解説します

ふるさと納税とは?デメリットはあるの?仕組みをわかりやすく解説します

産休・育休中のふるさと納税は年収次第

育休中や産休中でもふるさと納税をすることができます。しかし、「ふるさと納税はできるが損をしないよう要注意」です。

ふるさと納税の寄付上限額はその年の収入によって決まります。育休中や産休中の方は改めて控除上限額の確認をしておきましょう。

年の終わりから育休・産休に入るのであれば影響は少ないかもしれません。年の途中から育休・産休に入る場合はその時点の収入で控除上限額額を確認しましょう。収入が少なくメリットがない場合はその年のふるさと納税はしないほうがいいでしょう。

上限額確認の際の注意点としては、育休中、産休中の出産手当金や育児休業給付金など非課税所得を収入に含めない事、医療費控除を考慮する事などがあります。

医療費控除を含めた上限額シミュレーションはふるなび、楽天のシミュレーターが対応しています。

シミュレータは必ずしも正確ではありません。複数のシミュレータで計算し目安を掴んでおくのが損をしないためのコツです。

育休・産休中のふるさと納税の注意点は、この記事の「育休中や産休中のふるさと納税の注意点」でまとめています。

専業主婦でもふるさと納税はできる?

専業主婦の方は「ふるさと納税はできるがただの寄付になる」です。

ふるさと納税は寄付金額が税金から控除される制度です。そもそも専業主婦は給与・所得が無いため控除できるものがありません。専業主婦で所得税や住民税を納める必要がない方は、ふるさと納税がデメリットとなってしまうので注意が必要です。

しかし、専業主婦でも副業などで収入がある方は還付を受けられる可能性があります。その場合はしっかりと限度額のシミュレーションを行い損をすることがないようにしましょう。

実は専業主婦でもふるさと納税を利用できる裏技が1つあります。

それは夫名義で寄付をするです。納税者である夫名義でふるさと納税を利用すれば夫の税金の控除というメリットを得つつ魅力的な返礼品を受け取ることが可能です。

共働き夫婦はふるさと納税できる?

それぞれに所得のある共働き夫婦は、それぞれの名義でふるさと納税ができます。

共働き夫婦がふるさと納税をする場合も、控除上限額はそれぞれの収入によって変わってきます。育休中・産休中にふるさと納税を行う際にも、収入の把握と控除上限額のシミュレーションが重要です。

但し、医療費控除を合算して夫婦のどちらかが申請する場合は上限額も変化しますのでご注意ください。医療費控除については「医療費控除を計算して限度額をシミュレーションする」で解説します。

育休中や産休中のふるさと納税の注意点

寄付する年の年収を把握すること

育休中、産休中は例年より年収が低くなる方が大半だと思います。また、育休や産休に入る時期によっては年収の予測が難しい場合もあるでしょう。

ふるさと納税の控除限度額の計算には年収の把握が何より大事になります。年収は源泉徴収票の「支払金額」欄を見るのが確実です。

源泉徴収票を受け取る年末まで寄付を待てないという場合は、育休、産休に入るまでの給与明細から年収を予測して大まかにシミュレーションをしておくと良いでしょう。

限度額に対して余裕を持って寄付を行っておけば、残りを年末に寄付することもできます。(ふるなびの本格シミュレーション、楽天の詳細版シミュレーター)

控除上限額計算についてはこちらの記事も参考にしてください。

控除額がシミュレーションと違う!上限額を超えてしまう原因とは?

控除額がシミュレーションと違う!上限額を超えてしまう原因とは?

育休中・産休中でも住民税は払わないといけない

育休中・産休中は収入がなくなる、もしくは減収することになりますが住民税の納税はしなくてはいけません。

住民税は前年の収入によって決まります。前年度に収入があれば育休中であろうと納税義務があります。

しかし、育休中・産休中で収入が減ると、翌年の住民税もその分減る事になります。また、育休中にふるさと納税をすることで翌年の住民税控除を受けることができます。

出産関連の手当や給付金は収入に含めない

育休中、産休中には手当や給付金がもらえます。また地方自治体によってはお祝い金を支給する所もあります。

これらの出産関連の手当ては全て非課税所得です。ふるさと納税の控除上限額を計算する際には収入に含めないようにしましょう。

年収に含めてシミュレーションしてしまうと上限額が高く計算されてしまい、思わぬ損をしてしまう事に繋がります。

出産に関する手当・給付金には以下のようなものがあります。

- 出産育児一時金

- 出産手当金

- 育児休業給付金

他にも、地方自治体や民間団体から以下のような手当てが支給されることがあります。

- 出産祝い金

- 出産育児支援金

- 母子健康手当金

- 育児休業給付金

- 保育所利用料の減額・免除

- 児童手当

上記のような出産関連の所得を年収に含めないように注意しましょう。

医療費控除を計算して限度額をシミュレーションする

出産をする年のふるさと納税は医療費控除も考慮する必要があります。医療費控除額は以下の式で計算されます。

医療費控除額 = 実際に支払った医療費の合計額 – ① – ②

①保険金や手当・給付金など

②10万円(年間総所得が200万円未満の人は給料の5%)

つまり、医療費控除は年間医療費の自己負担額が10万円を超えた分が控除されます。

医療費控除の対象となる出産関連費用としては↓

- 妊娠中の健診費用

- 出産・入院費用

- 通院のための交通費(タクシー代含む)

上記の出産費用の合計から「出産関連の手当や給付金は収入に含めない」であげた手当・給付金と10万円を引いた自己負担額を申請します。

特に、1児につき50万円(令和5年4月以降)が支給される「出産育児一時金」は引き忘れないように注意しましょう。

医療費控除を含めた控除上限額は「ふるなびの本格シミュレーション」「楽天の詳細版シミュレーター」で計算することができます。

医療費控除は家族分を合算して、夫が申請する事をおすすめします。医療費控除は家族の医療費を合算できます。夫婦で年収の高い方が控除を受けると税制面でよりお得です。

育休や産休に入る時期は関係なし

ふるさと納税に関しては育休や産休に入る時期、職場に復帰する時期は関係ありません。

ふるさと納税の上限額はその年の年収によって決まります。

育休や産休で1年丸ごと休めば所得がないので、ふるさと納税をしても税金控除は受けられません。

年の途中から育休、産休入り、もしくは職場復帰する場合は収入がありますので、年収によってはふるさと納税のメリットがあります。

育休明け、産休明けで住民税が0円の年でもふるさと納税はできます。ふるさと納税では翌年度の住民税が控除対象です。

つまり、ふるさと納税をする年(育休・産休は関係なく)の年収によって控除上限額が確定。寄付をすると、「その年の所得税」と「翌年の住民税」が還付・控除の対象になるというわけです。

ふるさと納税するなら年収200万円が目安

年収が200万円以上あればふるさと納税をするメリットがあります。

ふるさと納税制度では、配偶者控除を受けていない夫婦それぞれが年収201万円超の場合を「共働き」としています。

年収が200万円以上ある場合も、家族構成などによって控除上限額が大きく変わってきます。上限額がどの程度かをしっかりシミュレーションしましょう。

控除上限額の計算方法

控除上限額の計算はシミュレータを使いましょう。育休中や産休中のシミュレーションで注意しないといけないのは以下の点です。

- 年収を計算しておく

- 出産関連手当を収入に含めない

- 医療費控除を計算しておく

複数のシミュレータで計算するのも重要です。源泉徴収票がお手元にあればより正確なシミュレーションができます。

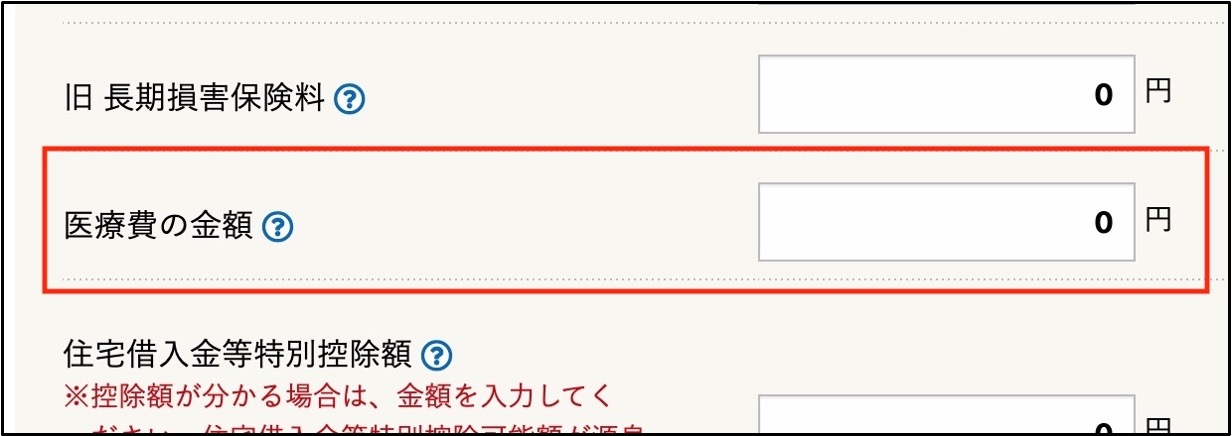

医療費控除はふるなびの本格シミュレーションなら↓の「医療費の金額」欄

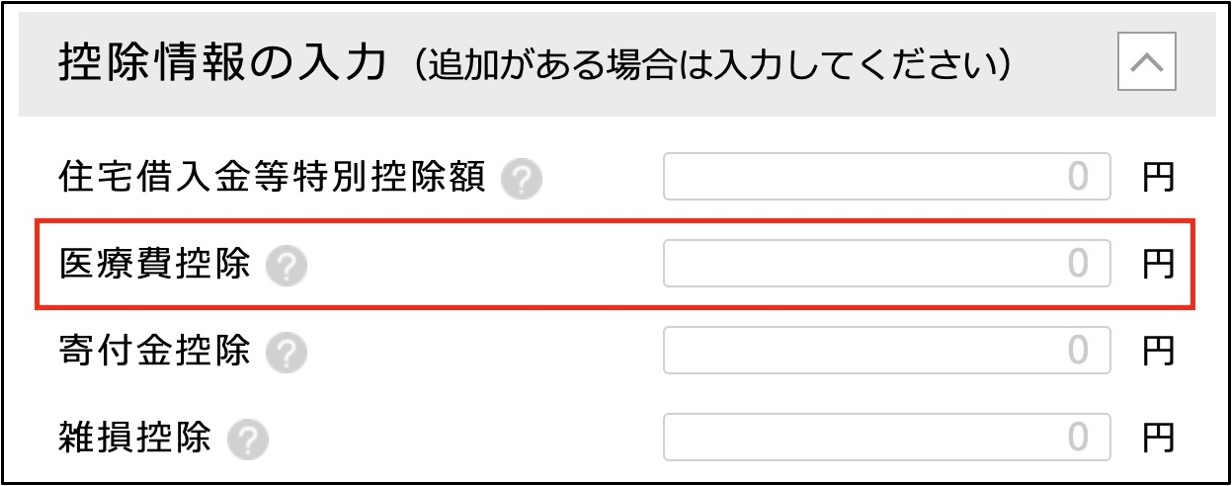

楽天の詳細版シミュレーターなら「医療費控除」欄に入力してください。

医療費控除の計算方法はこの記事の「医療費控除を計算して限度額をシミュレーションする」で説明しました。

医療費控除するなら確定申告が必要

ふるさと納税で税金控除を受けるには、確定申告かワンストップ特例申請で申請を行います。

ワンストップ特例制度は「翌年の住民税の控除」、確定申告をすると「翌年の住民税の控除」と「所得税の還付」が受けられます。控除額はどちらでも同じです。

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

自分で医療費控除を申請する場合は確定申告が必要です。

前項で述べたように夫婦で年収の高い方が申請する方が控除額が大きくなります。

育休中や産休中のふるさと納税活用術とは?

ふるさと納税にはベビー・キッズ・マタニティ用品が沢山あります。

何事につけ費用がかかる赤ちゃん用品をふるさと納税で受け取れば、ふるさと納税をもっとお得に活用できますよ。

全ママが泣いた!おむつ代節約術 ふるさと納税でベビー用品を貰おう

全ママが泣いた!おむつ代節約術 ふるさと納税でベビー用品を貰おう

まとめ

ふるさと納税は寄付金額が所得税や住民税から控除される制度です。そのため、もともと納める税金のない専業主婦の方はふるさと納税をしても単なる寄付となってしまいます。

また、育休中、産休中の方は注意して寄付をしないと思わぬ損をしてしまう可能性があります。休みに入る時点の収入をもとに、必ず控除上限額を確認してから寄付をするようにしましょう。

注意点にさえ気を付ければふるさと納税はとてもお得な制度です。返礼品選びを楽しみながらお得に活用してみてください。