「ふるさと納税を限度額ギリギリまで使うためにちゃんとシミュレーションしたのに控除額が少ない…」と落胆している人はいませんか?

それは寄付限度額を超えて寄付をしたことで自己負担金が増えてしまったためです。このような場合には、ふるさと納税のメリットを十分に活かせていないことになります。

きちんと寄付限度額をシミュレーションしたのに超過してしまうのにはなぜなのでしょうか?

今回は限度額シミュレーションと実際の控除額が違う原因や限度額シミュレーションの落とし穴についてご紹介いたします。

目次

シミュレーションしたのに上限額を超えてしまう原因は?

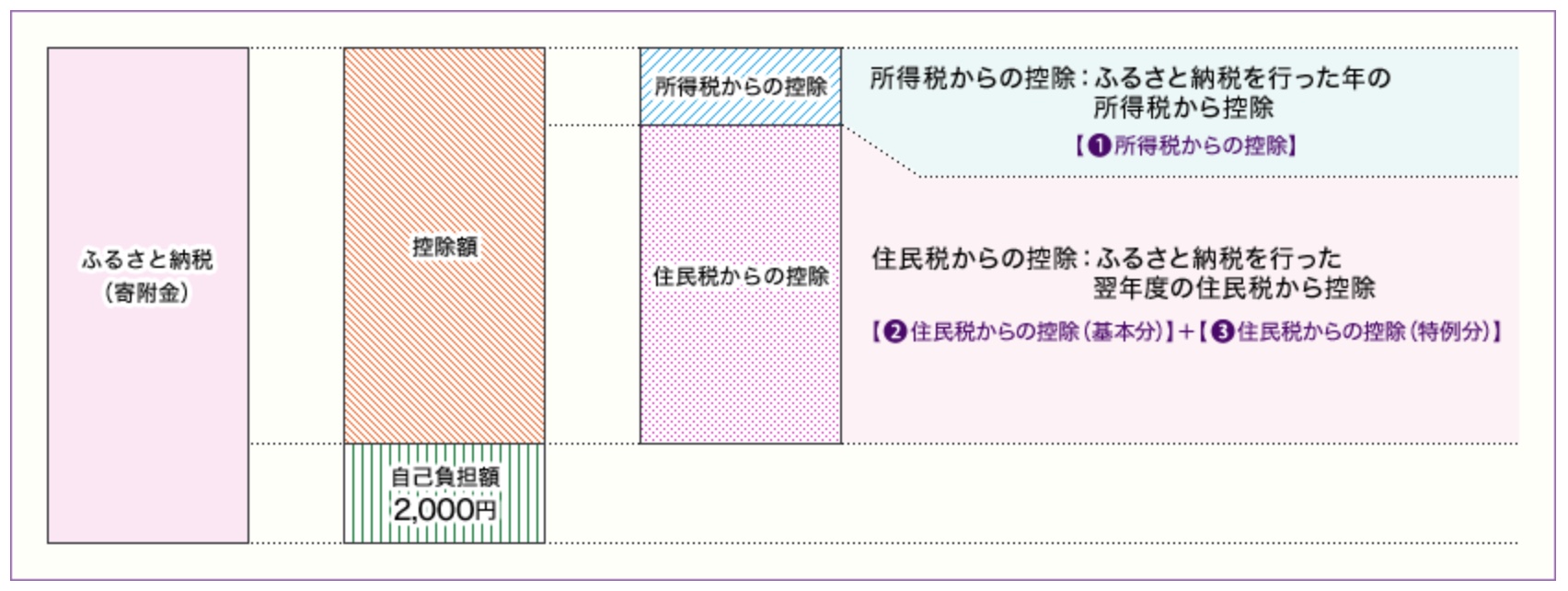

ふるさと納税で寄付した金額は「寄付金控除」として税金から差し引かれます。これがふるさと納税の基本的な仕組みです。

ふるさと納税で寄付金控除が適用される税金は住民税と所得税です。寄付をした年の所得税と、寄付をした翌年の住民税から寄付金額が控除されます。

ふるさと納税前にシミュレーションをしていたのにも関わらず、控除額上限を超過して損をしてしまった。そんな経験のある方も多いでしょう。

なぜ限度額を超えてしまうのでしょうか?実際の控除限度額がシミュレーションと違う、それには以下のような原因が考えられます。

【入力ミス】給与収入を間違って入力している

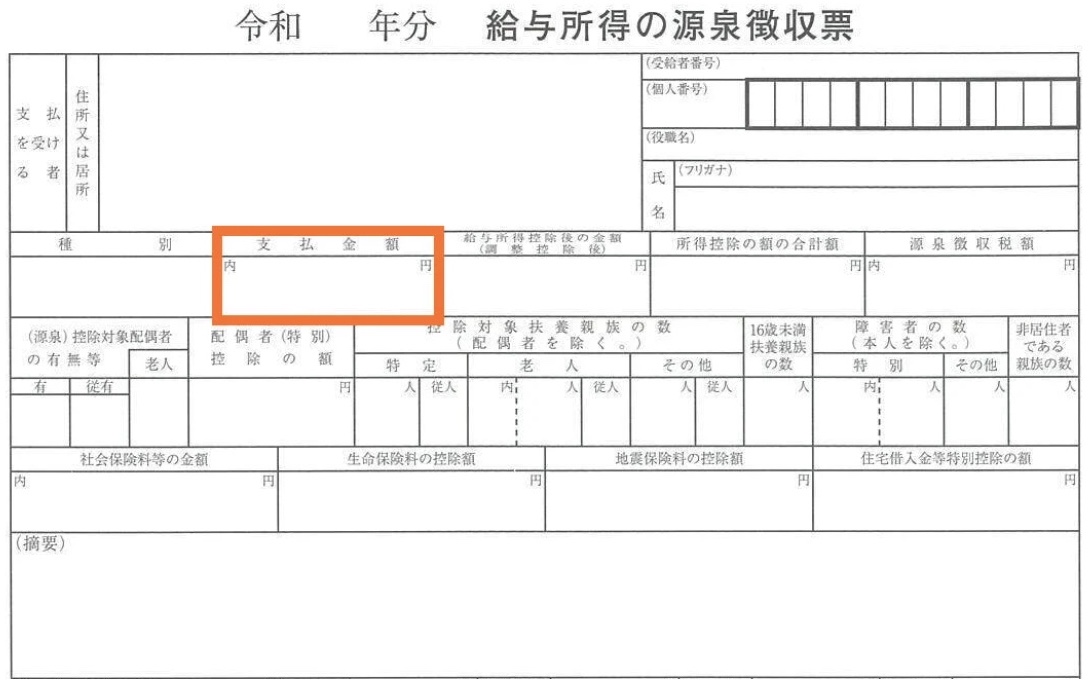

ふるさと納税の控除額シミュレーションでは、年収・給与収入を正確に入力しましょう。給与収入欄に誤って「給与所得控除後の金額」や「手取り金額」を入力してしまうと控除額上限が低くなってしまいます。

これらは税金や社会保険料を引いた後の金額であり年収・給与収入よりも少ないからです。正確な年収・給与収入を入力することで正確な控除額を算出することができます。

給与収入の欄には税金や社会保険料が控除される前の金額を入力しなくてはいけません。源泉徴収票の「支払金額」欄の金額を入力しましょう。

【所得変動】前年の所得でシミュレーションをしている

ふるさと納税は今年の所得に対して税金控除が受けられるというものです。しかし、今年の合計所得がいくらになるのかは年末にならないと想定できませんよね。

そのため前年の収入を参考にシミュレーションをしている人も少なくないかと思います。毎年所得にさほど変動がない方はそれでも大丈夫ですが年によって所得が変動する方は注意が必要です。

実際の今年の所得が想定より低かった場合は寄付限度額も下がり実質負担金が増えてしまいます。年間所得が安定していない方は今年の収入を見込んでからふるさと納税をすれば限度額超過を避けることができます。

【扶養家族の増減】16~22歳までの扶養人数が変わった

ふるさと納税の限度額は所得のほかにも寄付者の扶養家族の人数によっても決まります。1年の間に家族が扶養に入ったり抜けたりすると控除額も変動するのです。

16~22歳までの家族を多く扶養しているほど寄付限度額は低くなります。途中で扶養家族が減った場合などは特に注意が必要です。

以下のようなケースに該当する方は一度シミュレーションを見直してみましょう。

- 妻が仕事を辞めて専業主婦になった

- 自分で社会保険入っていた妻が扶養内パートの仕事に切り替えた

- 子どもが仕事を辞めて自分の扶養家族になった

- 子どもが誕生日を迎えて16歳になった

【控除の併用】他控除の入力漏れ・非対応のシミュレータの使用

ふるさと納税の税金控除は他の所得控除と併用することができます。併用にはメリットがある一方でシミュレーション結果が合わないデメリットもあります。

控除額の入力し忘れ、あるいは入力欄のないシミュレーターで算出した場合もシミュレーションと実際の控除限度額が違う原因になります。

以下のようなケースに該当する方はシミュレーションを見直してみましょう。

- 医療費控除を併用し所得税額が大幅に下がった

- マイホームを購入し今年から住宅ローン控除を受ける

病気などで高額な医療費がかかった場合はふるさと納税の寄付限度額も低くなってしまうため注意が必要です。

他にも生命保険料の控除額、地震保険料の控除額も限度額に影響します。複数の控除額を含めたシミュレーションをすることが重要です。控除額の入力が多い方は、控除項目欄が豊富な「ふるなびの本格シミュレーション」か「楽天の詳細版シミュレーター」を使ってみましょう。

上記2点については以下の記事の『ふるさと納税で得するのはどんな人?』でわかりやすく解説しましたので参考にしてください。

育休中や産休中のふるさと納税は控除上限額に要注意 損をしないための秘訣を解説

育休中や産休中のふるさと納税は控除上限額に要注意 損をしないための秘訣を解説

【非課税所得】産休中・育休中の手当てなどを収入に含めた

税金が課せられない所得を収入に加えてシミュレーションをしてしまうと実際の限度額を超える原因となってしまいます。

産休中・育休中の出産手当金や育児休業給付金、子供手当、通勤手当などの非課税所得は収入には含めないようご注意ください。

主な非課税所得には他にも宝くじ当選金、出張旅費、転勤旅費、損害賠償金、保険給付などがあります。詳しく知りたいという方は非課税所得の種類をご覧ください。

【雑所得】副収入を含めずにシミュレーションしている

副業などで収入を得ている場合は、給与収入以外の所得も入れてシミュレーションを行いましょう。

副業から得た収入は課税所得に含まれます。これを給与所得に含めてシミュレーションしないと実際の控除上限額よりも低く算出されてしまいます。副業収入がある方は注意が必要です。

シミュレーションには落とし穴も!算出額は100%正確ではない

シミュレータで算出される寄付限度額はあくまでも目安と考えましょう。

シミュレータで算出された限度額ギリギリまでふるさと納税を行うと実際の控除上限を上回ってしまう可能性があります。

シミュレーターによって控除限度額が違う

控除限度額シミュレーションは簡単に行えますが、シミュレータによって算出額が違います。

実際に筆者が「ふるなび」「楽天ふるさと納税」「さとふる」の3つのサイトでシミュレーションを行ったところ以下の結果になりました。

- さとふる:47,000円

- ふるなび:46,000円

- 楽天ふるさと納税:43,952円

〈年収500万円、夫婦+子ども1人(高校生)の世帯〉

※年収・家族構成のみのかんたんシミュレーションをした場合

詳細シミュレーションで正確な数値を算出しよう

控除限度額は入力項目の多いシミュレーションを行うことである程度は正確に算出することができます。

また1つだけではなく、複数のシミュレータを使い大体の目安を測ることが重要です。

もし前年と収入が大きく変わらないのであれば、前年の源泉徴収票を見ながら詳細シミュレーションを行いましょう。実際の数値を使用すれば、シミュレーションと控除上限額が大きく違うことにはならないはずです。

ふるなびの本格シミュレーションは入力項目が多く、かなり正確な控除額が算出できます。特に控除項目の多い方にオススメです。

他には「楽天の詳細版シミュレーター」「さとふるの詳細シミュレーション」が使いやすいです。いずれのシミュレーションを行う場合も詳細シミュレーションを使いましょう。簡単版では正確な計算ができません。

上記3つのシミュレータで限度額を算出しましょう。金額が一致しない事が多いと思いますが、算出された金額から大まかな目星をつけましょう。

シミュレーションの控除額はあくまで目安

様々な原因で詳細シミュレーションでも100%正確な控除上限額の算出は困難です。シミュレーション結果はあくまで目安と考え、余裕をもって寄付を行いましょう。

会社員の方は12月の給与時にその年の源泉徴収票を受取ります。それを元に再度シミュレーションを行えばより正確な控除上限額がわかります。

その後、差額分の寄付をすれば上限額を超過する確率は低くなるでしょう。

控除上限額を超えて寄付した場合はどうなる?

ふるさと納税では寄付すること自体に上限額はありません。控除上限額以上に寄付をすると超過した分だけ自己負担となるだけです。

例をあげると、控除上限額が5万円の方が7万円を寄付すれば、上限額を超過した2万円は控除の対象とならず、返礼品を2万円で買ったのと同じことになってしまいます。

つまり、上限額を超えて寄付をしても問題はありませんが、ふるさと納税の税制上のメリットを受けることができなくなるのです。ふるさと納税では適切な金額で寄付をすることが重要です。そのためにも事前にしっかりシミュレーションを行って控除上限額の目安をつけておきましょう。

シミュレーションについては、この記事の「詳細シミュレーションで正確な数値を算出しよう」を参考にしてください。

自分で正確な寄付上限額を計算してみよう!

実際に、自分で寄付控除額を計算することも可能です。

所得税・住民税控除額の計算方法は以下のようになります。

| 種類 | 計算方法 | 寄付上限額 |

| 所得税控除額 | (寄付金額-実質負担2,000円)×(所得税率×1.021) | 総所得の40% |

| 住民税控除額(基本分) | (寄付金額-実質負担2,000円)×10% | 総所得の30% |

| 住民税控除額(特例分) | (寄付金額-実質負担2,000円)×(90%-所得税率×1.021) |

〈年収400万円の独身者が、年間43,000円ふるさと納税をした場合〉のシミュレーション

上記の計算方法で実際にどれくらいの寄付限度額になるのかをシミュレーションしてみました。

所得税控除額

寄付金額 43,000 – 実質負担 2,000 = 41,000

41,000 × 所得税割額 5% × 1.021 = 2,093

住民税控除額(基本分)

寄付金額 43,000 – 実質負担 2,000 = 41,000

41,000 × 10% = 4,100

住民税控除額(特例分)

寄付金額 43,000 – 実質負担 2,000 = 41,000

41,000 ×(90% – 所得税率 5% × 1.021)= 35,016

3つすべての控除額を合わせると…

所得税 2,093 + 住民税 4,100 + 住民税 35,016 = 税金の控除額(寄付限度額)41,209

となります。以上が寄付控除額の計算方法です。

複雑な計算はシミュレータで

他控除と併用した場合や家族構成による控除額の計算はさらに複雑になります。それらを含めて限度額を算出してくれるシミュレータを使った方がずっと簡単でしょう。

詳細シミュレーションで正確な数値を算出しようでも書いた通り、複数のシミュレータを使い限度額の目安を知ることが重要です。

まずは控除の入力項目が豊富なふるなびの本格シミュレーションを行ってみましょう。

算出された控除上限額を「楽天の詳細版シミュレーター」「さとふるの詳細シミュレーション」と比較してみましょう。

ふるさと納税の寄付金控除のための手続きとは?

ふるさと納税の寄付金控除を受けるための手続きには「確定申告」と「ワンストップ特例制度」の2通りがあります。ご自分に合った方で忘れずに手続きを行いましょう。

「確定申告」と「ワンストップ特例制度」の違いやメリット、デメリットはこちらの記事中の表がわかりやすかったのでご紹介しておきます。

税金控除の手続きガイド

確定申告で控除を受ける場合

確定申告をした場合の控除対象は所得税と住民税になります。ふるさと納税の確定申告に必要な書類は以下の4つです。

- 寄附金受領証明書または寄附金控除に関する証明書

- 源泉徴収票

- 還付金を受け取るための口座

- マイナンバーカード

- 確定申告書

確定申告書の作成は国税庁の確定申告書等作成コーナーが便利です。申告書は税務署へ郵送か持参により提出。オンライン申請ならe-Taxで行います。e-Taxでの確定申告については以下の記事をご覧ください。

ふるさと納税をe-Taxで確定申告する方法を解説します

ふるさと納税をe-Taxで確定申告する方法を解説します

ワンストップ特例制度で控除を受ける場合

「ワンストップ特例」とは、必要な書類を寄付先の自治体に送付するだけで寄付金控除を受けられる便利な制度です。控除の対象は住民税です。

確定申告を行う必要がなく、寄付金控除の手続きが行えるため多くの方が利用しています。近年ではオンラインでより簡単に申請できる自治体も増えています。

- ふるなび:ワンストップ特例オンライン申請サービス

- 楽天:ワンストップ申請オンラインサービス

- さとふる:カンタン安心ワンストップ特例申請サービス

ワンストップ特例制度には利用条件があります。以下の記事で解説していますので、自分が利用できるかどうか確認しておきましょう。

ふるさと納税の「ワンストップ特例」をわかりやすく説明します!

ふるさと納税の「ワンストップ特例」をわかりやすく説明します!

ふるさと納税の控除額を確認する方法は?

実際に寄付金控除が受けられたのか、控除額はいくらかを確認する方法を説明します。所得税の還付金は確定申告の後、1〜2ヶ月で指定した口座に振込されるのでわかりやすいです。

住民税の控除は「住民税決定通知書」で確認できます。しかし、自治体によって記載が違うため、住民税決定通知書だけでは正確な控除額がわからない場合があります。

住民税の控除額確認方法については、以下の記事の「ワンストップ特例制度の控除額確認方法」で詳しく解説していますのでご確認ください。

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

まとめ

ふるさと納税の寄付限度額は誰でも簡単にシミュレーションをすることができます。しかし、シミュレーションと実際の控除額に違いが出ることが多々あります。

シミュレータによって金額に違いもあるので、限度額ギリギリまで申し込んでしまうと実質負担金が増える可能性もあります。

限度額に少し余裕を持ってふるさと納税を楽しむようにすれば損をすることは避けられるでしょう。上手く調整しながらシミュレーションを活用しましょう!