ふるさと納税の税金控除の手続きの1つが「ワンストップ特例制度」です。

確定申告に比べればワンストップ特例制度は非常に簡単。ふるさと納税をしている方の中にはワンストップ特例制度を利用している方も多いでしょう。しかし、

- ワンストップ特例申請がきちんと受付されているのか

- 自分が納税した自治体が申請受付をホームページで開示していない

と不安に思う方もいると思います。

この記事ではそんな悩みを解消します。これを読めばワンストップ特例申請が受付されているか確認のために取るべき行動が分かります!

目次

ワンストップ特例制度とは?

ワンストップ特例制度とはふるさと納税の税金控除申請方法の1つ。わざわざ確定申告をする必要がなくなるので広く利用されるようになった制度です。制度を利用するには条件があります。申請方法は寄付先自治体から送られてくる申請書に必要事項を記入し返送するだけです。

ワンストップ特例制度は確定申告を必要としない方を対象にふるさと納税による控除手続きをより簡略化するために作られた制度です。

ワンストップ特例制度については以下の記事をご覧ください。

ふるさと納税の「ワンストップ特例」をわかりやすく説明します!

ふるさと納税の「ワンストップ特例」をわかりやすく説明します!

ワンストップ特例制度の条件をおさらい

ワンストップ特例制度の対象になる方の条件をおさらいしていきます。

ふるさと納税の寄付先自治体が5つ以下

1年間に寄付した自治体数が5つ以下の方が対象です。1つの自治体に6回以上寄付したとしても問題ありません。6自治体以上にふるさと納税を申し込んだ場合は確定申告が必要になります。

同じ自治体に複数回申し込んだ場合はその都度ワンストップ特例申請が必要になります。返礼品と共に申請用紙が届いたら忘れずにワンストップ特例制度の申し込みをしましょう。くれぐれも申請し忘れのないようにご注意ください。

確定申告をする必要がない会社員・給与所得者

多くの会社員の方年末調整で1年間の所得と税金を確定させます。会社員は確定申告が必要ないためワンストップ特例を利用できます。

下記項目に該当する給与所得者は確定申告が必要です。ワンストップ特例制度は使うことができません。

- 給与が2000万円以上

- 2つの会社から一定額以上の給与がある

- 副業の所得が20万を超えている

- 個人事業主、不動産収入がある

- 年金年収が400万超の方

また、会社員でも以下に該当する方は確定申告の必要があるためワンストップ特例制度を利用できません。

- 医療費控除を受ける

- 住宅ローン控除を受ける(初年のみ確定申告が必要)

住宅ローン控除のある方は控除上限額の算出が複雑になります。住宅ローン残額を含めたシミュレーションで予め上限額を確認しておきましょう。複数の控除項目がある方は、入力内容の多いふるなびのシミュレータがおすすめです。

注意しなければならないのは、シミュレータによって計算方法が異なる可能性があるところです。

複数のサイトで控除額シミュレーションをする事が重要です。異なるシミュレータで金額が一致することは稀ですが大体の目安となる金額を確認しておきましょう。

ワンストップ申請書類が正しく受領されているかどうかを確認

ワンストップ申請書類が正しく受付されたかどうかは沢山の方が心配しているようでよくある質問にも取り上げられる程です。

申請が正しく自治体に受付されているかを確認する方法を紹介します。

特例申請受付書が送られてくる

ワンストップ特例申請した自治体から特例申請受付書が届いた場合はそれだけで申請が受付された事がわかります。申請書受理通知メールを送ってくれる自治体もあります。

しかし、全ての自治体がワンストップ特例申請の受理対応を行っている訳ではありません。自治体によっては直接電話で受付状況を問い合わせしなくてはいけません。翌年2月以降ならお住まいの自治体でも確認可能です。

例えば、2つの自治体にワンストップ特例制度を申請したとしても自治体Aからは特例申請受付書が届き、自治体Bからは音沙汰がないという状態もありえます。その場合は自治体Bには電話で確認する必要があります。

寄付先自治体からの特例申請受理通知が届いているか確認を怠らないようにしましょう。

ふるさと納税サイトのマイページで確認

オンライン申請をサービスを導入している自治体であればふるさと納税ポータルサイトで確認することができます。

楽天ふるさと納税をご利用の方なら、ワンストップ申請オンラインサービスでワンストップ特例申請の進行状況を確認することができます。

ワンストップ申請オンラインサービスはマイナンバーカードを利用するオンライン申請サービスです。従来の申請用の書類の準備や送付が不要となる便利なサービスです。

ふるなび利用者の方なら、ワンストップ特例オンライン申請サービスが同様のサービスになります。

ワンストップ特例オンライン申請サービスはスマートフォンとマイナンバーカードだけで申請が可能です。

さとふるをご利用の方なら、カンタン安心ワンストップ特例申請サービスでワンストップ特例申請の進行状況を確認することができます。

カンタン安心ワンストップ特例申請サービスでは、必要な書類を印刷して本人確認書類と共に寄付先自治体に送付して申請。マイページでワンストップ特例申請の進行状況が確認できるようになります。

オンライン申請サービスはすべての自治体で利用できるわけではありません。寄付先の自治体が対応しているのかを事前に確認しておきましょう。

住民税決定通知書で確認

上述のように確実にワンストップ特例申請の受付を確認するのは困難な状況です。

そこで実際の控除額によってワンストップ特例制度が適用されたのか確認するのが確実です。ワンストップ特例申請をした場合は翌年の「住民税決定通知書」を見れば実際の控除額を確認することができます。

住民税決定通知書は会社員や公務員なら5〜6月頃に勤務先で受け取ります。自営業、フリーランスの方には役所から6月頃に自宅へ郵送されてきます。

住民税決定通知書は再発行ができません。紛失しないようご注意ください。

ワンストップ特例制度の控除額確認方法

ワンストップ特例制度の控除は住民税から

ワンストップ特例制度を利用すると住民税が控除の対象となります。

確定申告とは違い「所得税の還付」はありません。この点は誤解されやすい部分ですので注意しましょう。

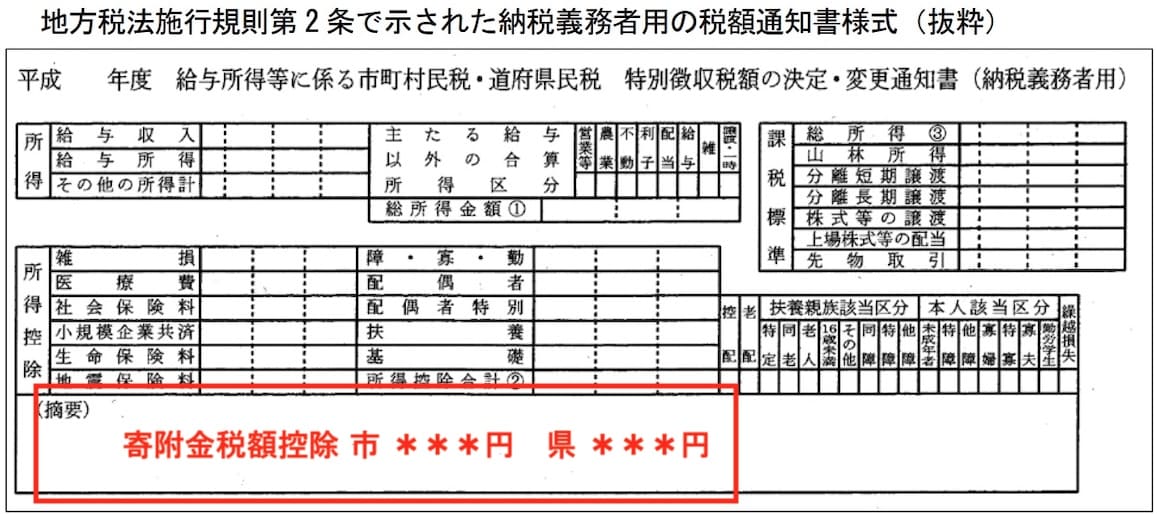

【図説】住民税がいくら控除されたか確認する方法

ワンストップ特例制度の控除額は「住民税決定通知書」で確認することができます。ですが、厄介なことに住民税決定通知書の記載が自治体ごとに異なります。

最もわかりやすいのは、住民税決定通知書の「摘要」欄に「寄付金税額控除」と記載がある場合です。

上画像の赤枠の部分、控除されている額が前年の「寄付金額 – ¥2,000」となっていることを確かめましょう。

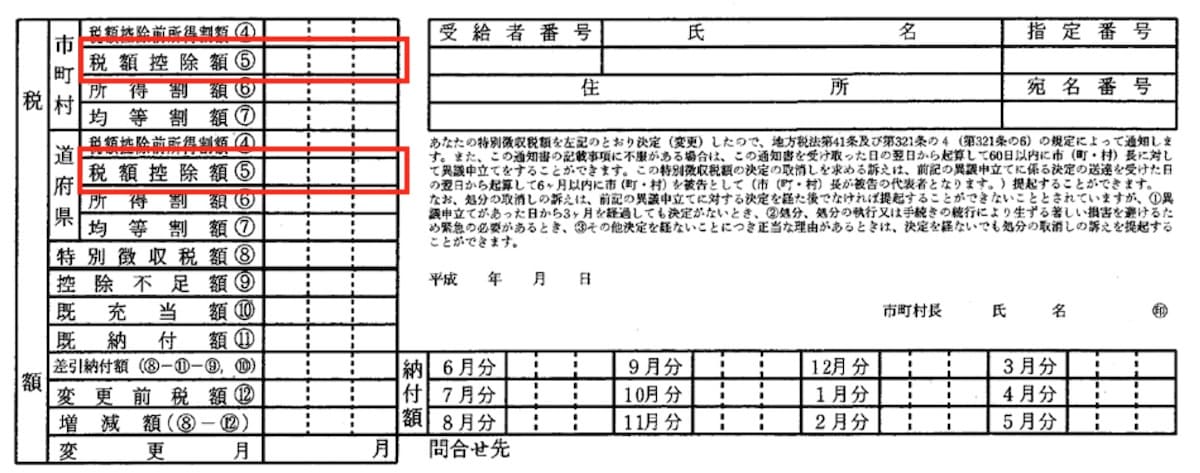

摘要欄に控除額の記載がない場合

お住まいの自治体によっては摘要欄に控除額の記載がない事があります。その場合は、市町村・都道府県の税額控除(⑤の欄)を確認しましょう。

市町村・都道府県の税額控除を足した金額が「寄付金額 – ¥2,000 – 自治体ごとの調整控除額」となっていることを確かめましょう。

他の控除と併用している場合

記載された税額控除額には住宅ローン控除など様々な控除が含まれています。内訳までは記載されていないため自分で計算を行うことは不可能です。

例えば、私の住んでいる自治体の住民税決定通知書では住宅ローン控除については摘要欄に記載がありますが、寄付金税額控除は記載がありません。

正確な控除額を知りたい、控除額に疑問を感じた時は自治体に問い合わせをすることをおすすめします。

私も問い合わせをした事がありますが、さほど時間もかからず回答がもらえます。最初は電話を面倒に思われるでしょうが、あれこれ自分で悩むよりも問い合わせをした方が早く解決しますよ。

もし控除額が違っていたら

控除額が正しくないと思われる場合は税務署、もしくは市役所の担当部署に問い合わせをするのが最善です。

行政のミスの可能性もゼロではありません。もし控除漏れがあった場合でも「修正申告」で控除を受け直すことが可能です。

控除額がシミュレーションと違う!上限額を超えてしまう原因とは?

控除額がシミュレーションと違う!上限額を超えてしまう原因とは?

ワンストップ特例申請と確定申告の違いとは?

ワンストップ特例申請と確定申告は控除対象となる税金が違います。ワンストップ特例申請をした場合は住民税から。確定申告は住民税と所得税が控除、還付の対象となります。

ワンストップ特例申請と確定申告のどっちがお得?

ワンストップ特例申請と確定申告のどちらでも控除される額は同じです。計算方法の違いから数円単位の差異が出ますが、どちらかがお得になるという程ではありません。

但し、住宅ローン控除をふるさと納税と併用して確定申告をする場合は注意が必要です。住宅ローン控除額が住民税控除上限額(97,500円)を超えるケースがあります。

つまり、↓の条件が成り立つ場合、

住宅ローン控除額 > (所得税 − ふるさと納税控除額)

所得税は住宅ローン控除で0になり、「住宅ローン控除額の残り」を住民税から控除します。この「住宅ローン控除額の残り」が住民税控除上限額を超えてしまう↓のケースになると十分な控除が得られません。

住宅ローン控除額 − (所得税 − ふるさと納税控除額) > 97,500円

上記のケースは住宅ローン控除を含めたシミュレーションで防ぐことができます。住宅ローン控除とふるさと納税を併用するときは ふるなびの本格シミュレーション や 楽天の詳細版シミュレーター でシミュレーションを行なっておきましょう。

ワンストップ特例制度のデメリット

ワンストップ特例制度のデメリットに書面で申請する際の手間があります。寄付先自治体ごとに以下の作業が必要です。

- ワンストップ申請書への記入

- 必要書類の準備と申請書への貼り付け

- 書類の郵送

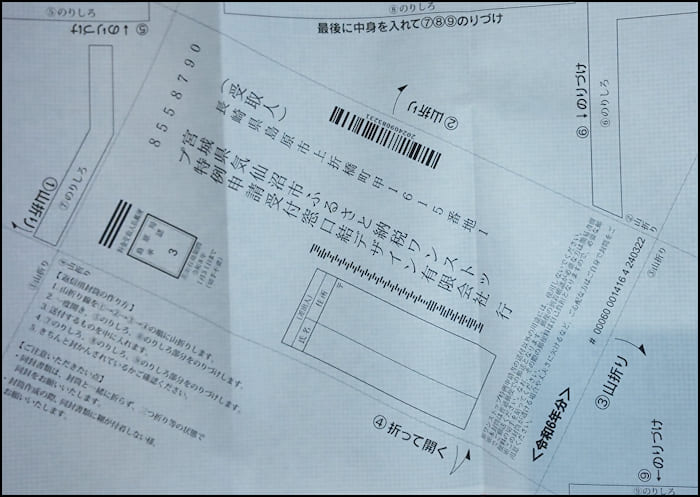

加えて、自治体によっては封筒を↓のような紙で送付してきます。寄付者自身で封筒を工作しなければいけません。これが複数あると流石に面倒に感じてしまいます。

近年は、ふるさと納税ポータルサイトでの寄付はワンストップ特例申請をオンラインでできるようになってきました。【ワンストップ特例制度 – オンライン申請手順】

しかし、オンライン申請も対応している自治体のみ。専用アプリや外部サイトの登録が必要。完全に手間が省けるとは言い難い状況です。

ワンストップより確定申告の方が楽な場合も

下記に当てはまる方は、ワンストップ特例申請よりも確定申告の方が手間がかからない可能性があります。

- 税務署が近所、もしくは道すがらにある

- オンラインで確定申告が可能

私も税務署が外出のついでに寄れる所にあるため、毎年確定申告をしています。私の確定申告の流れは↓です。

- 申請書をオンライン作成

- 申請書を印刷

- 寄付金受領証明書を申請書へ添付

- 申請書を税務署の収受箱へ投函

申請書の作成は国税庁 確定申告書等作成コーナーで、印刷はコンビニのネットワークプリントを使います。申請書は印刷をしたら寄付金受領証明書とホッチキス留め。税務署の入口にある収受箱に入れて、おしまいです。

オンライン作成した申請書のデータは保存しておく事ができます。翌年は保存データを元に申請書を作成できるのでより楽になります。申請書は税務署へ郵送することも可能です。

マイナンバーカードがある方は e-Tax を使いオンラインで確定申告ができます。マイナンバーカードがない方でも税務署で発行される利用者識別番号を持っていれば可能です。しかし、確定申告を行うにはマイナンバー自体は必要です。

オンライン確定申告については 確定申告 – 電子証明書ご利用ガイド が詳しいです。

ワンストップ特例申請を忘れた場合は確定申告をしよう

ワンストップ特例申請をし忘れていた場合には確定申告をしましょう。確定申告の方が後に行うためふるさと納税による税金控除を受けることが可能です。

2025年の確定申告受付期間は2月17日(月)から3月17日(月)までです。2024年中の寄付分の申告はこの期間内に行いましょう。

確定申告では寄付した年を5年まで遡って控除の申請ができます。もし今年の分の控除漏れがあったとしても期間内に再度控除の申請をすることができます。

まとめ

今回はふるさと納税のワンストップ特例が正しく受付されているかの確認方法を紹介しました。

ワンストップ特例制度はふるさと納税の確定申告を行う手間を省くことができる制度です。

ワンストップ特例制度はとても簡単でおすすめできる制度です。以上の申請の確認方法を使って申請が受け付けられているか確認してみてくださいね。