ふるさと納税とは、応援したい地域(自治体)へ寄付をしてお礼の品が受けられる。さらに寄付した額が税金から控除されるというメリットたくさんの制度です。

ですが納税というと税関連の手続きがあります。そのため、ふるさと納税に関心はあっても面倒くさいなと二の足を踏んでいる人も多いのではないでしょうか。

そんな方はまずはこちらの記事をご覧ください。ふるさと納税って意外と簡単だなと思われるはずです。

ふるさと納税とは?デメリットはあるの?仕組みをわかりやすく解説します

ふるさと納税とは?デメリットはあるの?仕組みをわかりやすく解説します

また、現在では「ワンストップ特例制度」により税金控除の手続きも簡略されています。「ワンストップ特例制度」は確定申告という手間がかかる手続きをせずに税金控除手続きができるとても便利な制度です。

この記事では「ワンストップ特例制度」の内容と手続きの仕方とメリットを紹介します。

目次

ワンストップ特例制度の仕組みを簡単に解説

ふるさと納税を自体はとてもお得な制度だとわかってはいるけど確定申告が面倒くさそうと思ってしまいますよね。

確定申告は年明け早々に書籍がずらりと並ぶほどの威圧感がありますし税の手続き関係は良いイメージがわきにくいです。

そこで普通に寄付するようにもっと気軽にふるさと納税ができるように考えられた制度がワンストップ特例制度です。

簡単にいうとワンストップ特例とは利用条件にあえば確定申告をしないでふるさと納税ができる制度といえます。

確定申告をしない人だけが利用できる制度

ワンストップ特例制度は便利な制度ですが利用するには条件があります。

まず確定申告が不要というメリットがあります。当然、確定申告をする必要がある人にはワンストップ特例制度を利用することができません。

確定申告が必要な人とは次の内容に当てはまる人のことです。

- 医療費控除を行う

- 年収2000万円以上の給与所得者

- 2か所以上の事業所からの給与所得者

- 20万円以上の副収入

- 1年目の住宅ローン減税申請者

- 配当所得や一時所得、退職所得などの所得があった人

- 自営業者や個人事業主

上記の内容に当てはまる人はワンストップ特例制度ではなく確定申告をして控除を受けてください。

寄付する自治体は5つまで

ふるさと納税を行った自治体の数が1年以内で5つまでならワンストップ特例制度が利用できます。数は自治体の数なので寄付の回数は何回でも大丈夫です。

例えばA市、B市、C市、D市、E市の5か所に寄付をしたとします。そのうちA市には3回寄付を行った場合は寄付回数は全部で8回になりますが、自治体の数は5か所になる為ワンストップ特例制度を利用することが可能です。

同じ場所に複数回寄付をする場合に注意する点として、自治体によっては返礼品が年1回と決められている所もあるので自治体に確認をしてみてください。

確定申告とワンストップ特例では控除対象が違います

確定申告とワンストップ特例ではそれぞれ控除対象が変わります。

大きく違う点は確定申告の場合には所得税と住民税の2か所が控除対象ですが、ワンストップ特例制度は住民税のみが控除対象になります。

控除金額はどちらも同額ですが住宅ローン減税の申請の場合は差がある場合があります。

なぜなら住宅ローン減税の控除の対象は所得税だからです。その為確定申告をした場合には所得税の控除額が減ってしまう可能性があります。

しかしワンストップ特例の場合には住民税のみが控除対象なので控除の合計額に影響を受けないだけ確定申告よりお得な場合があるのです。

また住宅ローン減税の申請は1年目は確定申告を行う必要があるのでワンストップ特例を受けることができるのは2年目以降ということに注意してください。

ワンストップ特例の注意点まとめ

ワンストップ特例制度の内容と注意点についてをまとめました。是非参考にして利用してみてください。

- ワンストップ特例とは確定申告をしないで利用できる

- ワンストップ特例の利用条件は、確定申告をしない人、寄付した自治体数が5か所以内である

- 確定申告とワンストップ特例では控除対象が違う

- 住宅ローン減税を申請する場合には住民税のみの控除のワンストップ特例の方がお得な場合がある

ワンストップ特例の必要書類と書き方

ワンストップ特例を申請するには寄付をした自治体へ「ふるさと納税ワンストップ特例申請書」と身分証明書の書類を郵送するだけです。

※同じ自治体へ複数回寄付をした場合にはその都度申請が必要です。寄付回数=申請回数と考えてください。

身分証明書の書類は次の3パターンの内容があります。

- マイナンバーの表面と裏面のコピー

- マイナンバー通知カードかマイナンバーが記載されている住民票と運転免許証かパスポートのコピー

- マイナンバー通知カードかマイナンバーが記載されている住民票と健康保険証・年金手帳・郵送先の自治体が認める公的書類のどれか2点

上記のいずれかの内容を選び、以下の書類と申請書を郵送します。

- マイナンバー確認書類(マイナンバーかマイナンバー通知カードかマイナンバーが記載されている住民票)

- 身分証明書(運転免許証や健康保険証などのコピー)

また郵送する書類を指定する自治体もあるので、自治体に確認をしてみてください。特例申請書は自治体から寄付金受領証明書と共に郵送されてくることが多いです。

寄付を申し込む時に特例申請書を郵送するにチェック項目がある自治体が多いのであらかじめチェックをしておくと便利です。

もし手元にない場合には寄付した自治体へ連絡をして郵送してもらうか、申請書用紙をダウンロードしてください。

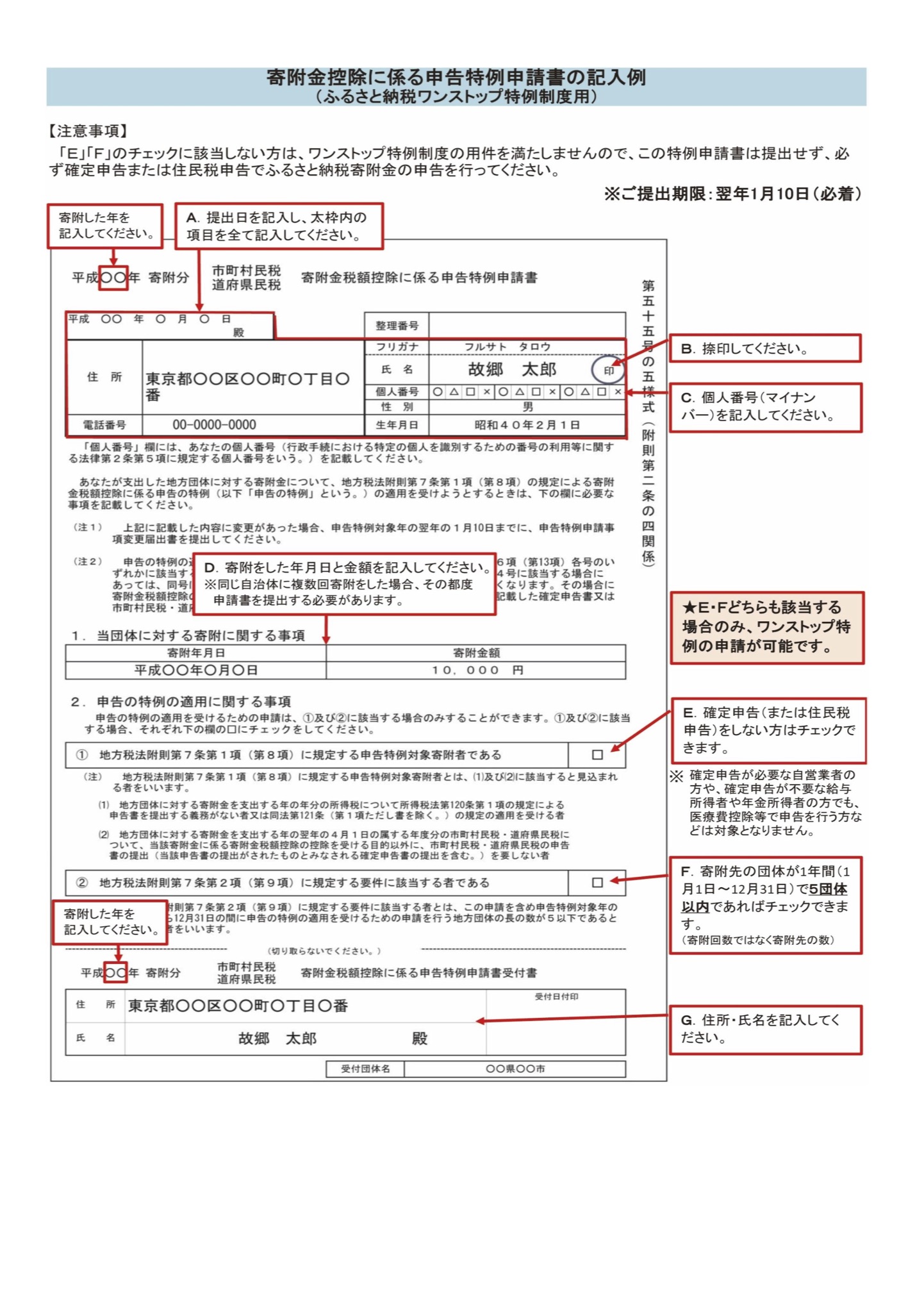

「寄付金控除に係る申告特例申請書」の記入の仕方は簡単で次のとおりです。

- 寄付をした年、提出日、住所、氏名、電話番号、個人番号(マイナンバー)、性別、生年月日を記入して捺印を忘れないように注意してください。

- 寄付した年月日と金額を記入してください。

申告に関するチェックは2か所あります。

1つめは確定申告や住民税の申告をしない場合にチェックをします。(ワンストップ特例を利用する場合にはチェックをする)

2つめは寄付した自治体が1年間(1月1日から12月31日まで)で5自治体以内である場合にチェックをします。

難しい内容で書かれていますが両方ともワンストップ特例を利用できるかどうかのチェック内容です。

最後に寄付をした年と住所と氏名を記入して完成です。再度記入漏れがないかどうかを確認し自治体へ郵送します。

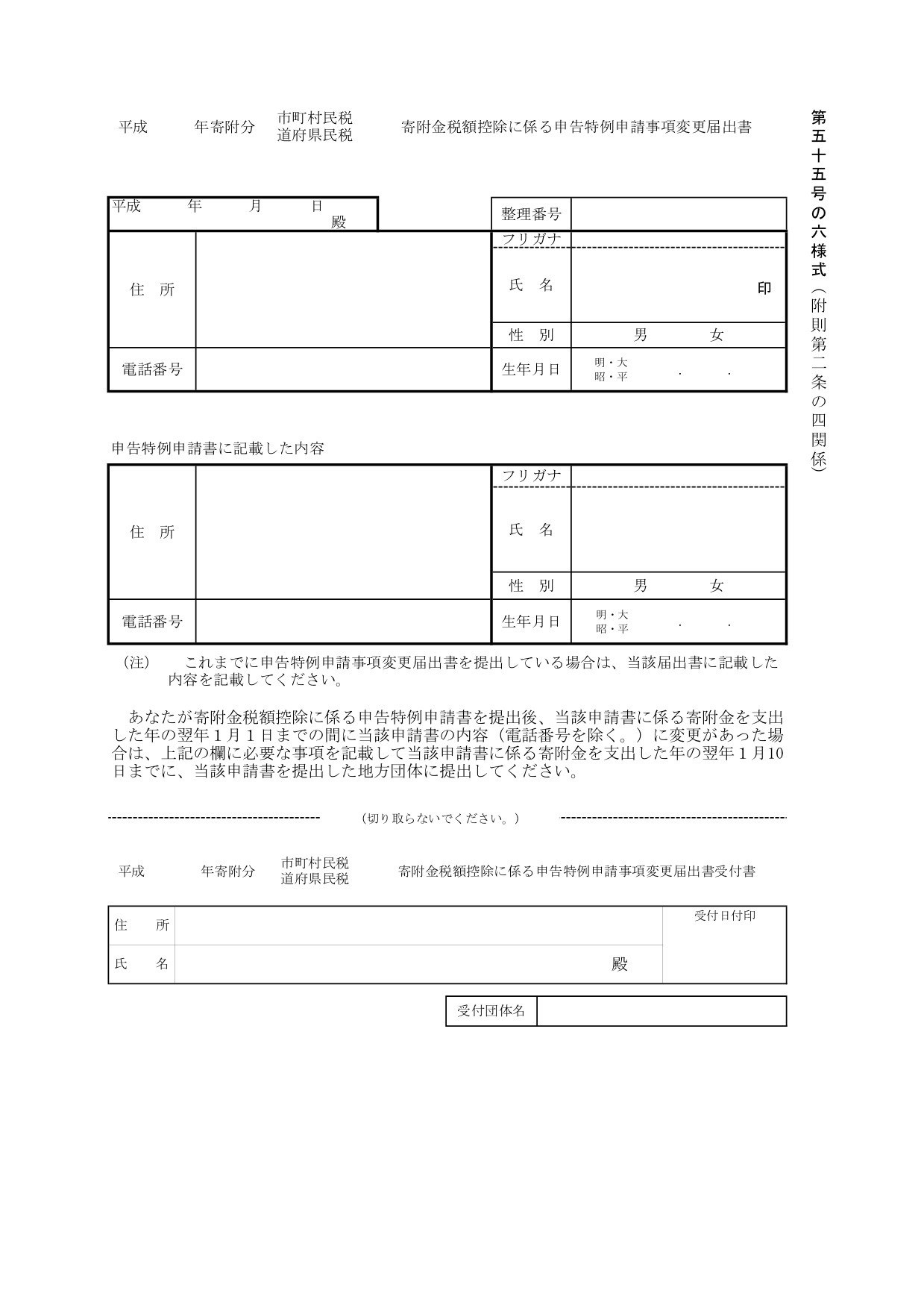

注意事項として申請をした後に引っ越しなどで住所が変更した場合には、申告特例申請事項変更届を申請します。

引っ越し先の自治体への申請は寄付をした年の翌年の1月10日までです。

書き方は簡単で変更前の住所と変更後の住所を記入し住所や氏名などの個人の情報を記入して捺印するだけで大丈夫です。また同市内の住所変更の場合にも届が必要です。

ワンストップ特例制度の申請の前に住所変更があった場合には手続きが各自治体により違います。引越し先の自治体へ確認をしてみてください。

ワンストップ特例の期限は?いつまでに申請?

ワンストップ特例はとても便利な制度ですが申請の期限があるのでしょうか?

いつまでに申請する必要があるかというと変更届の期限と同じで寄付をした年の翌年の1月10日までとなります。

1月10日を過ぎてしまった場合はワンストップ特例制度を受けられなくなり確定申告をすることになるので注意してください。

また確定申告も忘れてしまったり申告の期限を過ぎてしまうと控除を受けられなくなります。手続きに時間がかかることも見越して早めの提出を心がけてください。特に年末年始は手続き関連がとても混み合うので出来る限り早めに行うといいですね。

確定申告が必要になった場合は?

上述したとおり確定申告が必要な人は残念ながらワンストップ特例が利用できません。

確定申告をした時点でワンストップ特例制度の申請分は全て無効になってしまいます(確定申告とワンストップ特例のダブルでの申請は不可)。

ワンストップ特例申請が1月10日までに対して確定申告の期限は3月15日が最終期限となり、確定申告をする方が後のスケジュールとなります。

確定申告をする際には確定申告の用紙に前年寄付をした自治体全てのふるさと納税分を忘れずに記入をしてください。

ワンストップ特例申請の受付と控除額の確認

ワンストップ特例制度を利用したら以下の2点をちゃんと確認しておきましょう。

- ワンストップ特例申請が受付されか

- シミュレーション通り税金が控除されたか

確認方法はこちらの記事でご確認ください。

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

ふるさと納税のワンストップ特例が正しく受付されているかの確認方法

まとめ

ワンストップ特例制度は確定申告をしないでふるさと納税ができるとても便利な制度です。

書類に記載する内容も簡単ですし、確定申告で色々書類を用意して手続きをして…という面倒な点がない分ワンストップ特例を利用する方がとてもお得ですよね。

住宅ローン減税にも住民税のみ控除されるワンストップ特例制度と併用すると、利点が大きい場合があることが分かりました。

メリットだらけのワンストップ特例制度ですが、注意点は年明けの1月10日と確定申告より早めの提出期限という点です。ワンストップ特例制度を利用する時には余裕を持って申請してくださいね。